- Делаем Карту слов лучше вместе

- Ассоциации к слову «заём»

- Предложения со словом «заём»

- Цитаты из русской классики со словом «заём»

- Каким бывает «заем»

- Понятия со словом «заём»

- В чем отличие кредита от займа.

- Что такое ссуда?

- Немного истории

- Что такое заем?

- Кредитный заем

- Заем ломбардов

- Что представляет собой заем — понятие и определение

- Какие виды займов существуют

- Как оформить денежный займ?

- Пример употребления на «Секрете»

- Ошибки в употреблении

- Нюансы

- Языковые тонкости

Делаем Карту слов лучше вместе

Привет! Меня зовут Лампобот, я компьютерная программа, которая помогает делать Карту слов. Я отлично умею считать, но пока плохо понимаю, как устроен ваш мир. Помоги мне разобраться!

Спасибо! Я стал чуточку лучше понимать мир эмоций.

Вопрос: добранный — это что-то нейтральное, положительное или отрицательное?

Ассоциации к слову «заём»

Предложения со словом «заём»

- Как правило, это суммы невыплаченных пособий, заработной платы бюджетников, а также суммы государственных займов у населения.

Цитаты из русской классики со словом «заём»

- — Что вы так хлопочете, чтобы не разъехаться, — говорил я, — все равно: Пластунов займет другой участок — и только.

Каким бывает «заем»

Понятия со словом «заём»

Заём (непр. займ) — вид обязательственных отношений, договор, согласно которому одна сторона (заимодавец) передаёт или обязуется передать в собственность или управление другой стороне (заёмщику) деньги, ценные бумаги или товары, определённые родовыми признаками (например: числом, весом, мерой), а заёмщик обязуется возвратить равную сумму денег или равное количество вещей или ценных бумаг того же рода и качества. Согласно другим источникам, заём может быть не только беспроцентным (безвозмездным.

Государственный заём — одна из форм кредита, при которой заёмщиком выступает государство. Согласно договору, заёмщик берёт деньги у заимодавца для покрытия государственных расходов или проведения целевых мероприятий, на которые у государства нет средств. Приводит к образованию государственного долга.

Может быть как внутренним, размещаемым среди банков, предприятий, граждан своей страны, так и внешним, получаемым от зарубежных кредиторов.

Облигации федерального займа (ОФЗ) — рублёвые облигации, выпускаемые Министерством финансов Российской Федерации. Данные облигации являются купонными, то есть по ним предусмотрены процентные выплаты по купонам. По некоторым выпускам ОФЗ в определённые даты предусматривается частичное погашение номинала (амортизация долга).

Данные облигации попадают в категорию государственных облигаций.

Облигации внутреннего государственного валютного займа (ОВГВЗ) были выпущены в обращение на основании указа Президента РФ от 7 декабря 1992 года и постановления Совета министров — Правительства РФ № 222 от 15 марта 1993 года в счёт долгов Внешэкономбанка СССР (ВЭБ). Датой выпуска займа считается 14 мая 1993 года. Первоначально было выпущено 5 серий (траншей) облигаций с погашением через 1, 3, 6, 10 и 15 лет соответственно.

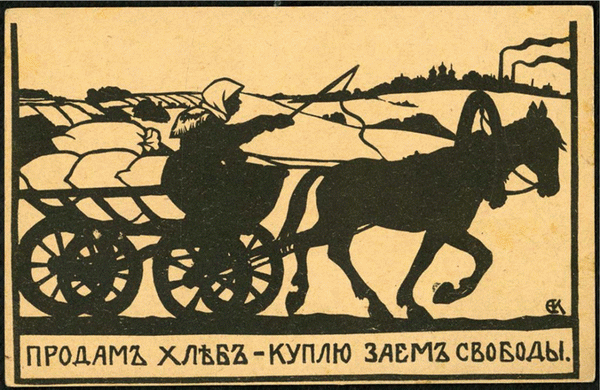

Заём Свободы — государственный заём, проведённый Временным правительством России; крупнейшее мероприятие Временного правительства в сфере государственного кредита.

В чем отличие кредита от займа.

Самым характерным отличием займа от кредита является отсутствие платы за пользование. Мы прекрасно знаем, что беря кредит, при заключении договора оговариваются проценты причитающие кредитору, что не может присутствовать в договоре займа.

Договор займа является добровольным и бесплатным для обеих сторон. Также кредит от займа отличается наличием посредника. Банки и являются теми самыми посредниками.

В данном случае в банк обращаются люди, которые хотят взять кредит, зная, что он располагает средствами для выдачи кредита, но и банк знает, что получит выгодную сделку в качестве процентов.

Что такое ссуда?

Ссуда – это временные передачи имущества, собственности в пользование. И по большей мере ссуда походит на аренду, чем кредит или заем. Ссуда предполагает смену владельца, правда, только временно с последующим возвратом именно этих вещей, либо имущества владельцу.

В ссуду могут быть даны предметы старины, украшения, картины, с последующим возвратом именно этих вещей своему владельцу.

В действительности именно ссуды выдаются работникам их работодателями, если подобные финансовые отношения допускаются уставом предприятия. Также предприятия, имеющие юридический статус, могут рассчитывать на банковскую ссуду, которая является формой кредитного отношения. Также ссуда не предполагает обязательное погашение процентов.

На сегодняшний день, для простого обывателя доступны такие варианты получения ссуды в банке: потребительская, доверительная, на неотложные нужды, корпоративная.

Заем —это договор, в силу которого одна сторона (заимодавец) передает другой стороне (заемщику) в собственность или оперативное управление деньги или вещи на условиях возврата с уплатой процентов или без уплаты таковых. Сторонами договора могут быть юридические и физические лица, кроме банков. С момента передачи денег (или вещей) заимодавцем заемщику возникают определенные заемные обязательства, и договор считается оформленным (заключенным).

Договор займа между сторонами заключается в письменном виде независимо от суммы договора. Несоблюдение письменной формы договора займа не может служить обоснованием его недействительности; при возникновении споров стороны ссылаются в таком случае на представленную расписку заемщика или иной документ, удостоверяющий факт существования договора и его условий (ст. 808 ГК РФ).

В случаях, предусмотренных законом и правовыми актами, организации заинтересованные в привлечении дополнительных заемных средств, имеют право выпускать (эмитировать ценные бумаги в виде акций, облигаций и векселей. Следует отметить, что привлечение средств всеми организациями (кроме банков) осуществляется в виде получения ими краткосрочных и долгосрочных займов внутри России и за рубежом от различных юридических и физических лиц. Кредиты и займы имеют некоторые отличительные особенности.

1. Кредитный договор вступает в силу с момента его подписания, и заемщик в праве обязать кредитора выдать ему кредит, за исключением случаев: когда после подписания договора обнаружились факты, свидетельствующие о том, что предоставленная заемщику сумма не будет возвращена в срок (например, заемщик признан неплатежеспособным или находится на грани банкротства); если заемщик нарушает условия договора целевого использования заемных средств. Заемщик при этом имеет право отказаться от получения кредита полностью или частично, если он своевременно до установленного договором срока его предоставления доведет до сведения кредитора это свое намерение, если иное не предусмотрено кредитным договором.

2. Предметом кредитного договора могут быть только деньги (по договору займа — деньги и вещи). 3.

Кредитный договор должен быть составлен только в письменном виде (заемный договор может быть оформлен в письменном виде, а может и не быть). 4. В роли кредитора может выступать только банк или иная кредитная организация, имеющая соответствующую лицензию ЦБ РФ на совершение такого рода операций.

Сторонами договора займа могут быть любые юридические и физические лица. 5. Основными факторами при определении процентной ставки по кредитам являются: ставка рефинансирования ЦБ РФ, который предоставляет кредиты коммерческим банкам и прочим кредитным учреждениям, и размер банковской надбавки (маржи) в зависимости от спроса на денежные ресурсы.

Договор займа предполагает установление или неустановление процента за пользование денежными средствами. Размер процентов определяется по договоренности сторон; как правило, он устанавливается с учетом местонахождения заемщика и ставки рефинансирования.

32.ЦЕЛЬ СОЗДАНИЯ ДОБАВОЧНОГО И РЕЗЕРВНОГО КАПИТАЛА

Добавочный капитал относится к собственному капиталу и отражает прирост стоимости имущества в результате переоценки; эмиссии ценных бумаг; безвозмездно полученных ценностей. Добавочный капитал, формируемый по результатом переоценки внеоборотных активов, образуется в результате применения индексов изменения стоимости основных средств; получения дополнительного количества акций или увеличения их номинальной стоимости при увеличении уставного номинала акционерного общества; движения имущества, полученного предприятием от других организаций и лиц безвозмездно и в других случаях. Создание определенных резервов предусматривается уставом и законодательными актами для того, чтобы дать предприятию и его кредиторам дополнительные меры защиты от последствий убытков и непредвиденных расходов.

Традиционно, в обязательном порядке резервный капитал предусматривается для наиболее рискованных видов деятельности. Например, для внешнеэкономической деятельности и акционерных обществ. Так, предприятия с иностранными инвестициями осуществляют отчисления от прибыли в резервный фонд до тех пор, пока этот фонд не достигнет 25 % уставного капитала предприятия.

Резервный фонд акционерного общества формируется путем обязательных ежегодных отчислений до достижения им размера установленного уставом общества. Этот фонд предназначен для покрытия его убытков, а также для погашения облигаций общества и выкупа акций в случае отсутствия иных средств. Резервный фонд не может быть использован на другие цели.

Уставом общества может быть предусмотрено формирование из чистой прибыли специального фонда акционирования работников общества. Его средства расходуются исключительно на приобретение акций общества, продаваемых акционерами этого общества, для последующего размещения его работникам. Уставом кооператива может быть принято, что определенная часть принадлежащего кооперативу имущества составляет неделимый фонд кооператива, используемый в целях, определенных его уставом.

Немного истории

Займом человек начал пользоваться очень давно, еще с доисторических времен. Когда крестьянин научился обрабатывать землю и начал выращивать на ней какие-либо культуры, периодически он стал сталкиваться с неурожаем, который мог оставить его семью без пропитания на целый год. Если урожай земледельца был слишком мал, чтобы прокормить семейство, он обращался за помощью к более богатому соседу и одалживал необходимую сумму денег либо какую-то культуру для посадки.

Эти займы были вызваны его нуждой. Если крестьянин не мог вернуть долг, он попадал в долговую кабалу.

Богатым людям также приходилось прибегать к займу денежных средств, поскольку по каким-либо причинам они не имели возможности выйти на необходимый уровень потребления. Это не было обусловлено нуждой, но мотив был похожий. Шли годы, столетия, а заем прочно укоренял свои позиции в обществе.

Заемщиками становились заводы, предприятия, даже короли и целые государства.

Что такое заем?

Заем – это один из нескольких видов финансовых обязательств одной стороны сделки перед другой, а именно заемщика перед заимодавцем. Заимодавец – физическое лицо или организация, который предоставляет заем в виде денежных средств или каких-либо активов в натуральном выражении. Заемщик – человек, который будет пользоваться заемными средствами.

Другими словами, заем – это передача денег или других материальных благ от одного лица в собственность другому лицу на определенный промежуток времени, при этом заключается договор с условием обязательного возврата займа в указанные сроки и в необходимом объеме.

Кредитный заем

Самым распространенным быстрым займом банков являются кредитные карты. Такие карты обладают преимуществами перед обычным потребительским кредитом. Они являются своего рода «электронным кошельком».

Карты безопасны в обращении, ими легко рассчитываться как за товары в магазине, так и за любую услугу. Многие банки предлагают беспроцентный льготный период, чем особенно привлекают потенциальных клиентов. Оформление такого займа физическим лицам будет очень быстрым, особенно если воспользоваться оформлением заявки в онлайн-режиме.

Это можно сделать не выходя из дома, с личного компьютера, дождаться одобрения банка и получить карту с доставкой на дом либо непосредственно в отделении банка. Минусами оформления кредита могут стать отказ банка по каким-либо причинам, в частности из-за плохой кредитной истории заемщика, кроме того процентные ставки по кредитной карте достаточно высоки.

Заем ломбардов

Третьей, не менее распространенной организацией, выдающей деньги, является ломбард. Деятельность ломбардов также регламентируется ЦБ РФ, но в отличие от банков и некоммерческих организаций, кредитная история заемщика здесь вообще не проверяется. Таким образом оформить срочно заем без проверки кредитной истории здесь не составит особого труда, достаточно лишь паспорта и залога.

В качестве залога, как правило, ломбарды принимают ювелирные украшения, бытовую и цифровую технику, меховые изделия.

Что представляет собой заем — понятие и определение

Займ — это соглашение, по которому заимодавец предоставляет в распоряжение заемщика имущество, ценные бумаги или денежные средства. А заемщик, в свою очередь, обязуется вернуть взятую сумму денег или вещи аналогичного свойства и качества.

По сравнению с кредитом, у займа есть несколько отличительных черт:

- Сторонами соглашения могут выступать как юрлица, так и рядовые граждане, достигшие совершеннолетия и полной дееспособности;

- Если в займ были взяты деньги, то и вернуть их нужно в денежном эквиваленте. В случае с имуществом возврату подлежат вещи того же рода;

- Займ бывает возмездным и безвозмездным. При этом финансовые учреждения всегда начисляют процент за пользование деньгами;

- На практике сложилось, что в займ берут небольшие суммы денег (до 30 тыс. рублей). Крупные суммы — это сегмент кредитования;

- Форма договора может быть устной. Этим пользуются микрофинансовые компании, предоставляющие займы дистанционно.

Массовому потребителю нравятся займы из-за простоты оформления и низких требований к заемщику. Статистика показывает, что основной поставщик этих услуг — микрофинансовые компании. Не скованные банковскими правилами, МФО с охотой выдают займы пенсионерам, студентам, безработным гражданам — тем лицам, которых сторонятся в кредитных организациях.

Какие виды займов существуют

Чтобы сориентироваться на рынке финансовых услуг, займы можно разделить на несколько групп. Так, по величине кредитного лимита выделяют:

- Микрозаймы — до 30 тыс. рублей;

- Стандартные — до 100 тыс. рублей;

- Крупные — от 100 тыс. рублей.

Так, сегодня в сегменте беззалогового розничного кредитования люди все чаще выбирают микрозаймы. МФО выдают их в нескольких формах:

- . Оформляются для начала, поддержки и развития малого бизнеса. В качестве заемщиков выступают компании и индивидуальные предприниматели;

- Микрозаймы для граждан. Выдаются населению на личные нужды — отдых, лечение, образование, ремонт и покупку мелкой бытовой техники; . Востребованы у физлиц, срочно нуждающихся в финансовой поддержке.

Как и к кредитам, к займам в микрофинансовой компании можно предоставить дополнительные гарантии и разделить их на:

- Обеспеченные — с привлечением поручителей или созаемщиков, оформлением залога и т.д;

- Необеспеченные — заемные средства выдаются без дополнительных гарантий со стороны клиента.

Широта понятия «займ» предопределяет и разнообразие договоров, заключаемых между сторонами. С точки зрения условий принято выделять займы:

- Возмездные — за пользование деньгами или имуществом полагается выплатить процент;

- Безвозмездные — не предполагают начисление ставки за весь срок пользования деньгами или имуществом;

- Целевые — соглашение оговаривает, на что будут потрачены заемные средства;

- Товарные — заемщик получает в распоряжение не деньги, а имущество;

- Государственные — средства выделяются государственными структурами из бюджета;

- Облигационные — заемщик получает ценные бумаги, которые может обменять на имущества или денежные средства.

Вариативность условий займа важно грамотно отразить в соглашении сторон. Перейдем к рассмотрению договора — его структуре и порядку составления.

Как оформить денежный займ?

Большинство займов, выдаваемых населению, приходится на микрофинансовые организации. Чтобы составить конкуренцию российским банкам, МФО предлагают массу альтернатив. Так, вместо визита в отделение они позволяют отправить заявку:

- Через официальный сайт организации;

- Через приложение для мобильных платформ;

- По звонку на телефон горячей линии компании;

- С помощью sms-сообщений.

После первичной обработки с клиентом связывается представитель компании и уточняет необходимые сведения:

- Выбранный займ и его размер:

- Срок возврата денежных средств;

- Паспортные данные физлица;

- Контактная информация;

- Способ перечисления средств.

В пределах нескольких минут консультант уточняет ставку по выбранному займу и формирует график платежей. Если сумма окажется больше стандартной или клиент будет замечен в плохой кредитной истории, в МФО могут затребовать дополнительные бумаги. Среди них — справка о доходах, подтверждение трудоустройства, страховой полис или водительские права.

Пример употребления на «Секрете»

«Чтобы лучше понимать, на что сделать акцент в работе с клиентами, обратитесь в другие МФО под видом тайного покупателя, оцените их сервис и условия выдачи займа. <. >Обращайте внимание на нюансы. Например, требуется ли предварительная регистрация или компания предлагает сразу заполнить заявку на заём?».

(Основатель системы моментальных микрозаймов Webbankir Андрей Пономарёв — о том, как создать и раскрутить МФО в интернете.)

Ошибки в употреблении

Сделки, в которых одно лицо (частное или юридическое) берёт в долг у другого, можно описать словами «заём», «кредит» или «ссуда». Часто между ними ставят знак равенства, но законодательство разграничивает эти понятия.

В широком смысле ссуда — это предоставление денег или имущества на заранее оговорённый срок. Различают ссуду имущества, банковскую ссуду (кредит в банке), потребительскую ссуду (кредит на покупку дорогостоящих товаров). В этом смысле понятия ссуды и займа практически идентичны.

Однако российский закон понимает под ссудой только ссуду имущества и только по договору безвозмездного пользования. Это зафиксировано в Гражданском кодексе.

Кредит, в отличие от займа, по закону могут выдавать только кредитные организации (банки). Кредит не получится получить техникой или мешком картошки — только деньгами. Также для выдачи кредита необходимо составить письменный договор.

Возвращать кредит необходимо с процентами по частям в течение срока кредитования. Заём же отдают целиком, когда подходит срок.

Нюансы

По закону договор займа между гражданами нужно заключать в письменной форме, если его сумма превышает 10 000 рублей, а когда займодавец — юридическое лицо, — независимо от суммы. Расписку о получении денег и обязательстве их вернуть можно написать «в подтверждение договора займа». Однако сам договор она не заменит — признавать требование займодавца по одной расписке или нет, решает суд.

Когда в договоре не установлен срок возврата займа, долг необходимо вернуть в течение 30 дней после предъявления требований об уплате.

Тот, кто занял в долг под проценты, может возвратить заём досрочно полностью или по частям при условии уведомления об этом займодавца.

Размещение облигаций (со стороны частных компаний или государства) также считается видом займа. Закон отдельно устанавливает, что изменение условий выпущенного в обращение государственного займа не допускается.

Языковые тонкости

Часто слово «заём» неправильно склоняют, в том числе те, кто выдаёт займы. В именительном и винительном падежах есть только одна форма — заём, например, выгодный заём, сделать заём, отдать заём, трёхпроцентный заём. В остальных падежах появляются «займы» — облигации трёхпроцентного займа, отказался от займа, найти займы с более выгодными условиями.

То же касается и сложных слов. Например, есть микрозаём под 20%, и человек решает, брать этот микрозаём или нет. По такому же правилу склоняется слово «наём» — объявили наём персонала, работать по найму.